Los tipos cero fueron aprovechados por los emisores públicos y privados para levantar financiación a precios irrisorios y ampliar la vida media de la cartera de deuda, unos esfuerzos, acometidos con el viento de cola del dinero barato, que permitieron a las empresas acumular abundantes colchones liquidez y reducir el riesgo de refinanciación. Esto ha sido especialmente apreciado en los dos últimos años, periodo marcado por la subida agresiva de las tasas y el consiguiente repunte del coste de financiación. Ahora que los bancos centrales han dejado de lado las posturas más agresivas y comienzan a levantar el pie, los emisores corporativos van regresando con cuentagotas al mercado. La primera emisión de Naturgy en cuatro años, los 500 millones en eurobonos captados en marzo por Amadeus y, fuera de la Bolsa, española la colocación de bonos a siete años de El Corte Inglés son algunos de los ejemplos de esta tendencia.

Las emisiones de deuda lanzadas durante la pandemia y a tipos de interés en mínimos expiran, y obligan a las firmas no financieras a regresar a los mercados con mayores intereses

Los tipos cero fueron aprovechados por los emisores públicos y privados para levantar financiación a precios irrisorios y ampliar la vida media de la cartera de deuda, unos esfuerzos, acometidos con el viento de cola del dinero barato, que permitieron a las empresas acumular abundantes colchones liquidez y reducir el riesgo de refinanciación. Esto ha sido especialmente apreciado en los dos últimos años, periodo marcado por la subida agresiva de las tasas y el consiguiente repunte del coste de financiación. Ahora que los bancos centrales han dejado de lado las posturas más agresivas y comienzan a levantar el pie, los emisores corporativos van regresando con cuentagotas al mercado. La primera emisión de Naturgy en cuatro años, los 500 millones en eurobonos captados en marzo por Amadeus y, fuera de la Bolsa, española la colocación de bonos a siete años de El Corte Inglés son algunos de los ejemplos de esta tendencia.

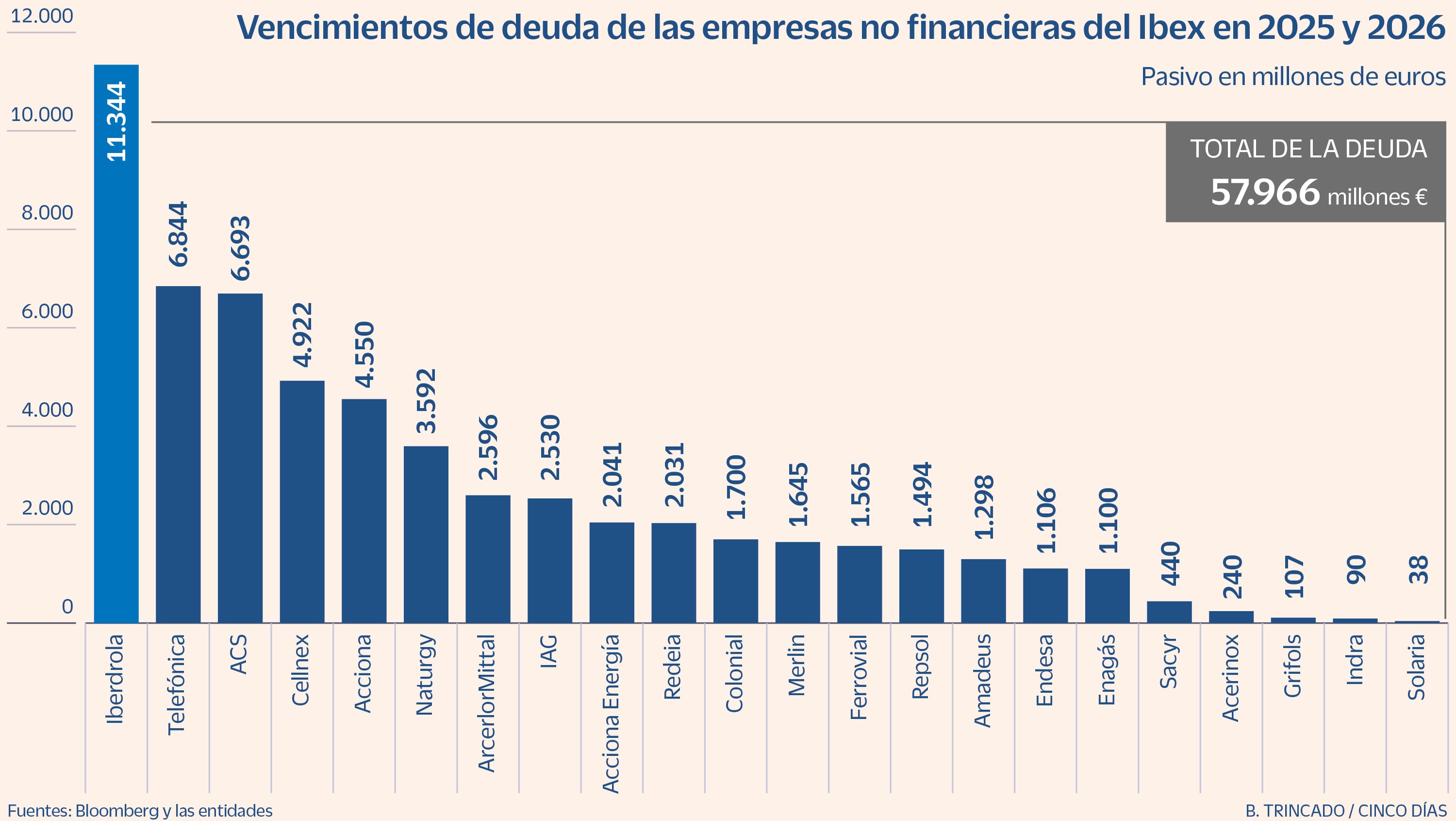

El calendario obligará a acelerar el ritmo: en los próximos 12 meses las cotizadas no financieras del Ibex 35 afrontan vencimientos de préstamos, bonos y pagarés por valor de 29.139 millones de euros, importe que alcanza los 57.966 millones a 24 meses vista. El 21,5% del total de la deuda en circulación.

Sin vencimientos a corto y medio plazo se sitúan Rovi, Sacyr, Solaria, Puig, Indra, Aena, Logista e Inditex. En el caso de la tecnológica española, el primer el pago de la deuda se aplaza a 2026 años en el que le expiran dos emisiones de bonos por valor 90 millones de euros. Los primeros vencimientos del gestor aeroportuario llegarán en 2027. En este contexto de flexibilización de la política monetaria, las empresas tendrán que decidir si amortizan los bonos y préstamos con fondos propios (una alternativa cuando se realizan ventas de activos) o si optan por la refinanciación. Aunque la rebaja del precio del dinero está ayudando a contener el coste de las nuevas operaciones, gran parte de la deuda que vence va a seguir teniendo un precio menor porque fue emitida con tipos en el entorno del 0% y con el BCE comprando deuda en el mercado.

Así, del total de 17.469 millones de euros en bonos que vencen en 2025, existen algunas referencias que pagan menos del 1% y un monto relevante de cupones que oscilan entre el 1 y 2%, niveles que siguen estando lejos de los registrados en las operaciones de este año. Iberdrola, que en septiembre efectuó la mayor emisión de deuda sénior de su historia en tres tramos, paga un 2,625% por la referencia a tres años y medio. “En los próximos dos años las empresas empiezan a hacer frente a las refinanciaciones de la deuda emitida en la pandemia. Con los tipos cero se levantó mucho dinero. La abundante liquidez y unos planes de inversión congelados han sido un freno para emisión de deuda corporativa en los últimos años”, señala Fernando García, director de mercado de capitales de Société Générale.

Grifols es el ejemplo extremo de esta tendencia. El pasado 11 de diciembre vendió 1.300 millones de euros al 7,125% para amortizar la deuda que vence en febrero de 2025 y que pagan un 1,625% y cerrar el préstamo revolving vence en noviembre de 2027. Además del nuevo entorno de tipos la farmacéutica ha acusado el empeoramiento del rating después las acusaciones de falsedad de cuentas vertidas por Gotham.

Después de una primera mitad de año en el que el volumen de las emisiones corporativas en euros retornó a máximos de cuatro años, desde el banco francés se muestran optimistas. “Ahora que los tipos se están moderando y la inflación se aproxima a los objetivos de los bancos centrales, es de esperar que se reactiven algunos de los proyectos de inversión congelados, así como el mercado de fusiones y adquisiciones. Para los próximos meses seguiremos viendo volúmenes de emisión al alza. Los emisores que trabajaron con ampliar la vida media de la cartera de deuda han reducido el riesgo de refinanciación en la era de tipos altos y seguirán queriendo disfrutar de este privilegio”, destaca García.

Con 11.343,55 millones que expiran en los próximos dos años, Iberdrola es la cotizada que afronta mayores vencimientos. Solo en bonos, el próximo año le vencen 3.948,36 millones de euros, incluyendo aquí los títulos en divisas extranjeras convertidas a euros. La eléctrica, uno de los nombres habituales en el mercado de capitales, ha sido uno de los emisores corporativos más activos del año. Además de desembarcar en el mercado australiano con una emisión verde de 750 millones de dólares australianos (446 millones de euros), ha efectuado dos colocaciones de deuda híbrida verde por valor de 1.500 millones y operaciones en francos suizos, libras, dólares y euros por un valor conjunto de 4.350 millones de euros. Iberdrola ha exprimido al máximo el nuevo entorno de tipos y el apetito de los inversores por el papel español. Esto la ha ayudado a rebajar el coste de la deuda al 4,84% a cierre de septiembre, 14 puntos básicos menos que un año antes. Con una liquidez de 22.100 millones de euros y una vida media de la deuda de seis años la compañía tiene cubiertos los vencimientos del próximo año y medio.

En el segundo y tercer puesto de las cotizadas con mayores vencimientos se cuelan Telefónica y ACS. En los próximos 24 meses la teleco deberá hacer frente al pago de 6.844,4 millones. De este importe 3.088,7 millones se corresponde con bonos que vencen en 2025. Tres de estas referencias disponen de unos cupones inferiores al 2%, pues fueron emitidos en 2017 y 2018, coincidiendo con los tipos cero y las compras de deuda del BCE. En el primer trimestre de 2024 Telefónica efectuó dos emisiones de deuda: una de bonos híbridos al 5,752% y otra colocación estructurada en dos tramos en la que captó 1.750 millones en deuda verde al 3,689% y 4%. A cierre de septiembre la compañía contaba con una liquidez de 19.900 millones y una vida media de la cartera de deuda de 11 años. Esto la ha permitido sortear con holgura el fuerte aumento de los tipos de interés y mantener el coste de la deuda por debajo del 4%.

La compañía que preside Florentino Pérez deberá hacer frente al vencimiento de 6.693.3 millones de euros entre 2025 y 2026. Solo en bonos el próximo ejercicio expiran 1.214,42 millones. De las cuatro referencias en circulación, tres pagan un cupón inferior al 2% y la denominada en francos suizos anona tan solo un 0,2% anual. ACS cuenta con un balance muy saneado. Además de disponer de una liquidez de 7.600 millones, el 83% de la deuda está a tipo fijo, una característica que ha sido muy apreciada a medida que los bancos centrales han ido elevando el precio del dinero para devolver la inflación al objetivo del 2%.

Los máximos exponentes de la deuda a tipo fijo en el mercado español son las socimis. Tanto en el caso de Merlin como en el de Colonial el 100% de la deuda está referenciada a tipo fijo. De cara a los próximos dos años deberán hacer frente al vencimiento de 3.345,37 millones de euros. Solo en bonos estas compañías deberán afrontar el vencimiento de tres referencias que disponen de la etiqueta de deuda verde y abonan un cupón de entre el 1,5% y el 1,75%.

Naturgy, que el pasado septiembre efectuó la primera emisión en cuatro años, afronta vencimientos de 1.586,95 millones el próximo año. El grueso, 1.336,5 millones, corresponden a bonos. Las referencias denominadas en euros cuentan con un cupón del 0,875% y del 1,375%. Estos niveles están lejos de los registrados en la colocación de este año. A finales de septiembre la gasista vendió 500 millones a seis años por la que paga el 3,25% y otros 500 millones con vencimiento en 2034 que devengan un cupón del 3,625%. La parte positiva para la compañía es que sigue contando con un colchón de liquidez atractivo. A cierre de septiembre rondaba los 9.749 millones, el triple de los vencimientos a los que debe hacer frente en los próximos 24 meses (3.592,95 millones en préstamos y bonos).

La lista de cotizadas con mayores vencimientos la completan Acciona, Cellnex y Redeia. La matriz del grupo que preside José Manuel Entrecanales tiene que hacer frente al vencimiento de 4.549,57 millones los próximos dos años, el 40% del total de la deuda. Solo en bonos el próximo año le expiran 494,12 millones. La compañía cuenta con 3.477 millones en efectivo y una vida media de la cartera de deuda de 4,36 años, una posición bastante holgada.

El operador de torres de telecomunicaciones recuperó a comienzos el grado de inversión y ha seguido trabajando para mantener a raya el coste de financiación. Con una liquidez de 4.000 millones a cierre de septiembre y una vida de la cartera de deuda de 5-6 años, Cellnex tiene capacidad para hace frente a sus compromisos a corto plazo. En los próximo dos años afronta vencimientos por 4.922 millones, solo el bono en el próximo año expiran 721 millones. En julio vencen 100 millones en francos suizos (unos 107 millones de euros) que pagan un cupón del 1,117%, muy por encima del 3,625% que dan los bonos a cinco años emitidos en mayo y por encima también del 2,125% que devengan los bonos convertibles con vencimiento en 2030 colocados un año antes.

Con 2.031,46 millones que vencen en los próximos dos años se encuentra Redeia. El próximo mes de abril expiran bonos por valor 400 millones por los que paga un 0,875% y que fueron emitidos en 2020 y unos días después otros 500 millones colocados en 2015 y que disponen de un cupón del 1,125%. En mayo la compañía vendió 750 millones en deuda sénior a cinco años al 3,625%, unos niveles mucho más elevados.

Economía en EL PAÍS